預見2022:《2022年中國集成電路行業(yè)全景圖譜》(附市場規(guī)模、競爭格局和發(fā)展前景等)

行業(yè)主要上市公司:目前國內集成電路行業(yè)的上市公司主要有:韋爾股份(603501)、中芯國際(688981)、長電科技(600584)、華天科技(002185)、通富微電(002156)等。

本文核心數據:集成電路產量、集成電路產值、集成電路表觀消費量、集成電路市場需求結構、集成電路市場規(guī)模、集成電路本土自給率、集成電路行業(yè)企業(yè)數量。

行業(yè)概況

1、定義

集成電路(integrated circuit)是一種微型電子器件或部件,采用一定的半導體制作工藝,把一個電路中所需的晶體管、二極管、電阻、電容和電感等元件通過一定的布線方法連接在一起,組合成完整的電子電路,并制作在一小塊或幾小塊半導體晶片或介質基片上,然后封裝在一個管殼內,成為具有所需電路功能的微型結構。

集成電路根據處理信號的不同,可以分為模擬集成電路和數字集成電路。數字集成電路主要包括邏輯器件、儲存器和微處理器。邏輯器件是進行邏輯計算的集成電路;存儲器是用來存儲程序和各種數據信息的記憶部件;微處理器可完成取指令、執(zhí)行指令,以及與外界存儲器和邏輯部件交換信息等操作;模擬器件是模擬電路集成在一起用來處理模擬信號的芯片,如運算放大器、模擬乘法器、鎖相環(huán)、電源管理芯片等。

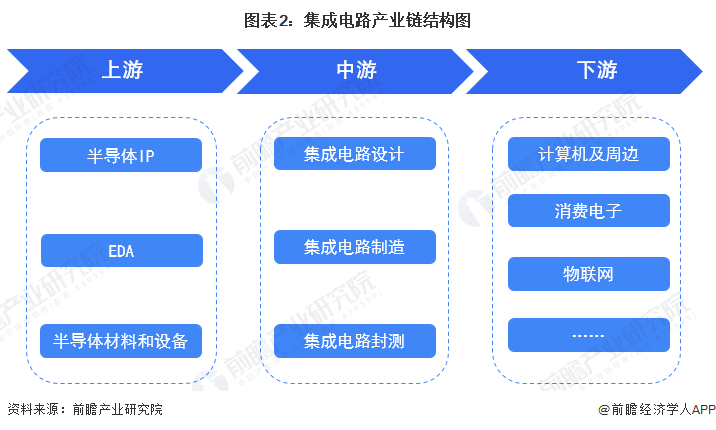

2、產業(yè)鏈剖析

集成電路產業(yè)鏈上中下游緊密聯動,EDA是產業(yè)鏈快速發(fā)展的撬動者。上游包括:集成電路設計于制造所需的自動化工具EDA;搭建SoC所需的核心功能模塊半導體IP;集成電路制造環(huán)節(jié)的核心生產設備及材料。中游包括:通過電路設計、仿真、驗證、物理實現等步驟生成版圖的IC設計廠商;將版圖信息用于制造集成電路的制造廠商;為芯片提供與外部器件連接并提供物理機械保護的封裝廠商;對芯片進行功能和性能測試的測試廠商。下游應用范圍十分廣闊,下游應用場景主要包括計算機領域、汽車電子領域、工業(yè)、消費電子領域、物聯網、數據處理等領域。

行業(yè)發(fā)展歷程:行業(yè)處在高速發(fā)展期

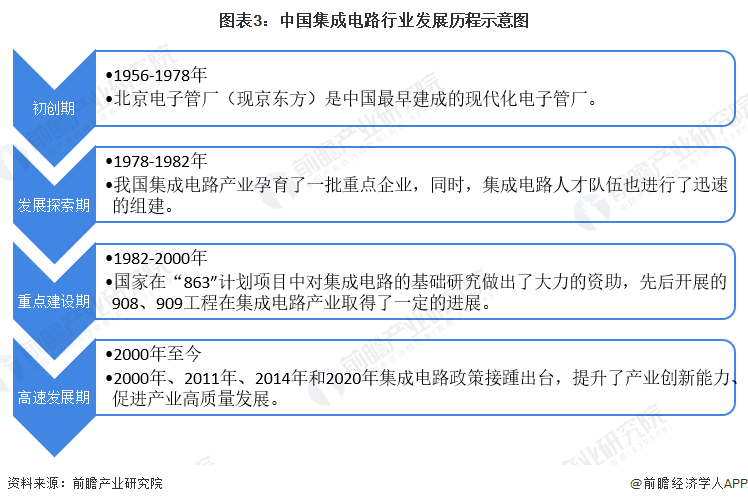

1965年中國第一塊集成電路誕生于北京電子管廠(現京東方)。在此期間,中國集成電路的發(fā)展幾乎與歐美先進國家的研制工作同步。1957年我國相繼地研制出了鍺點接觸二極管和三極管,1962年我國成功地研制成硅外延工藝,并且開始研究一種采用照相制板光刻工藝。1965年12月河北半導體研究所召開鑒定會,率先在國內鑒定了DTL型數字邏輯電路,第二年相繼在上海元件五廠鑒定了TTL電路,標志著中國已經研制成功屬于自己的小規(guī)模集成電路。1973年8月26日,中國第一臺每秒運算100萬次的集成電路電子計算機——105機問世。

1978年,隨著改革開放進程的突起,我國集成電路產業(yè)也相繼地進入了探索及發(fā)展期。在此期間,以引進先進技術、推動集成電路項目發(fā)展為主,涌現出了一批集成電路制造企業(yè)。同時,集成電路人才隊伍也進行了迅速的組建。

國家在“863”計劃項目中對集成電路的基礎研究做出了大力的資助,先后開展的908、909工程在集成電路產業(yè)取得了一定的進展,與此同時,制度缺陷及產業(yè)鏈的不均衡也讓集成電路行業(yè)積累了很多的經驗和教訓,隨著時間的推移,與國外先進國家集成電路技術筑起了鴻溝。在此期間,為了加快集成電路產業(yè)的快速發(fā)展,國家梳理和整頓了集成電路產業(yè)出現的投資分散問題,提出“531戰(zhàn)略”,在政策扶持下誕生了包括江蘇無錫華晶電子、浙江紹興華越微電子、上海貝嶺微電子、上海飛利浦半導體和北京首鋼在內的國有半導體企業(yè)。

在產業(yè)政策的支持及市場的拉動下,2000年以后我國集成電路產業(yè)逐漸地邁入高速發(fā)展期,2000年、2011年、2014年和2020年集成電路政策接踵出臺,包括《鼓勵軟件產業(yè)和集成電路產業(yè)發(fā)展的若干政策》《進一步鼓勵軟件產業(yè)和集成電路產業(yè)發(fā)展的若干政策》《國家集成電路產業(yè)發(fā)展推進綱要》和《新時期促進集成電路產業(yè)和軟件產業(yè)高質量發(fā)展的若干政策》,從財政、投融資、研發(fā)、進出口政策、人才政策、知識產權政策、市場應用政策和國際合作政策等方面加大產業(yè)扶持力度,有效地促進了國家信息化建設,進一步地優(yōu)化集成電路產業(yè)發(fā)展環(huán)境,深化產業(yè)合作,提升產業(yè)創(chuàng)新能力和高質量發(fā)展。

行業(yè)政策背景:政策加持下迎來發(fā)展新機遇

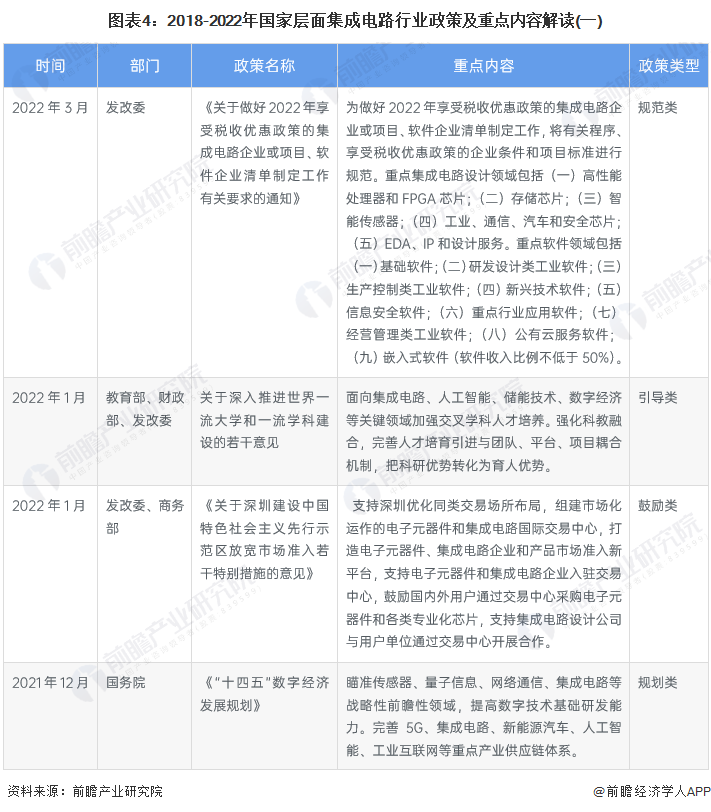

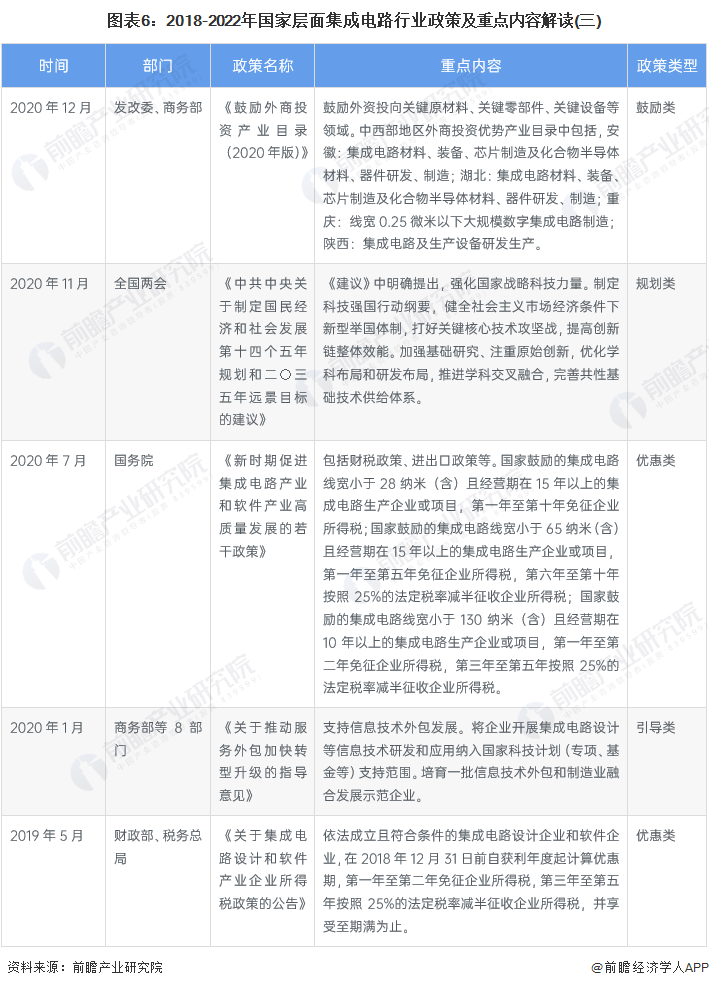

2018年至2022年7月,發(fā)改委、財政部、國務院、商務部、科技部等多部門都陸續(xù)印發(fā)了規(guī)范、引導、鼓勵、規(guī)劃集成電路行業(yè)的發(fā)展政策,內容涉及集成電路技術規(guī)范、集成電路集群發(fā)展支持、集成電路人才培養(yǎng)支持等內容:

行業(yè)發(fā)展現狀

1、中國集成電路產量逐年提高

根據國家統計局統計數據顯示,2015-2021年,我國集成電路產量逐年提高,2021年產量創(chuàng)下新高,達到3594.3億塊,較2020年增長37.5%。

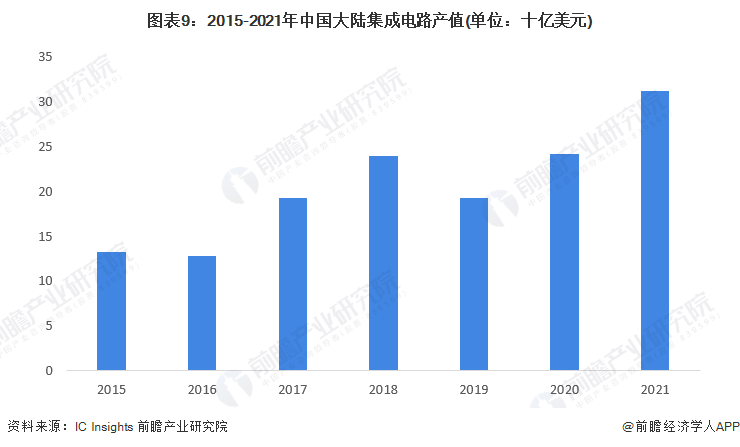

2、中國大陸集成電路產值波動上升

根據IC Insights的研究報告顯示,2015-2021年,中國大陸集成電路產值呈波動上升的趨勢,從2015年的132億美元增長到2021年的312億美元,增長了136.36%。

3、中國集成電路表觀消費量持續(xù)走高

2017-2021年,中國集成電路行業(yè)表觀消費量呈逐年上升的趨勢,2021年中國集成電路行業(yè)表觀消費量為6842.10億塊,較2020年增長25.52%。

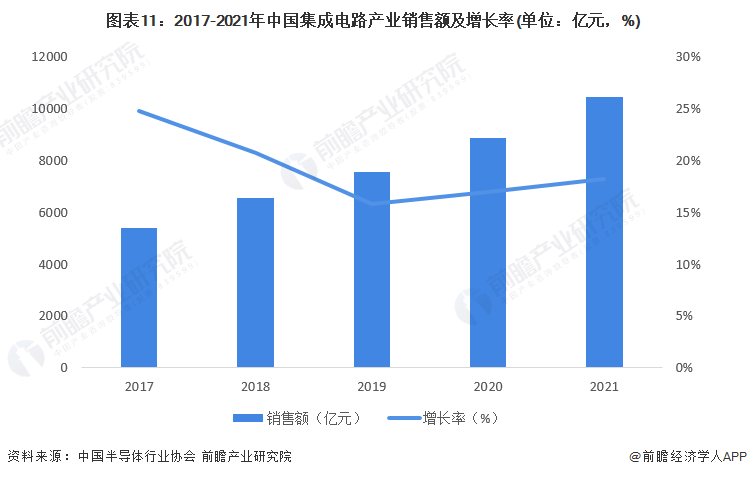

4、中國集成電路產業(yè)銷售額突破萬億元

據中國半導體行業(yè)協會的數據顯示,2017-2021年,中國集成電路產業(yè)銷售額呈逐年上升的趨勢,增長速度維持較高的水平。2021年是中國“十四五”開局之年,在國內宏觀經濟運行良好的驅動下,國內集成電路產業(yè)繼續(xù)保持快速、平穩(wěn)增長態(tài)勢,2021年中國集成電路產業(yè)首次突破萬億元。根據中國半導體行業(yè)協會統計,2021年中國集成電路產業(yè)銷售額為10458.3億元,同比增長18.2%。

就中國大陸地區(qū)而言,根據IC Insights公布的數據顯示,2017-2021年,中國大陸集成電路市場規(guī)模呈波動上升的趨勢,從2017年的1180億美元增長到2021年的1870億美元,增長了58.47%。

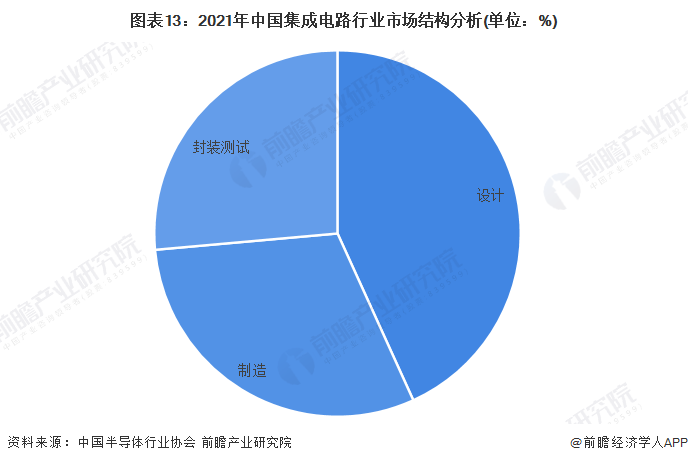

5、中國集成電路設計市場發(fā)展較為領先

根據中國半導體行業(yè)協會統計,2021年中國集成電路產業(yè)銷售額為10458.3億元,同比增長18.2%。其中,設計業(yè)銷售額為4519億元,占比為43.21%;制造業(yè)銷售額為3176.3億元,占比為30.37%;封裝測試業(yè)銷售額2763億元,占比為26.42%,可以看出,中國集成電路設計市場發(fā)展較為領先。

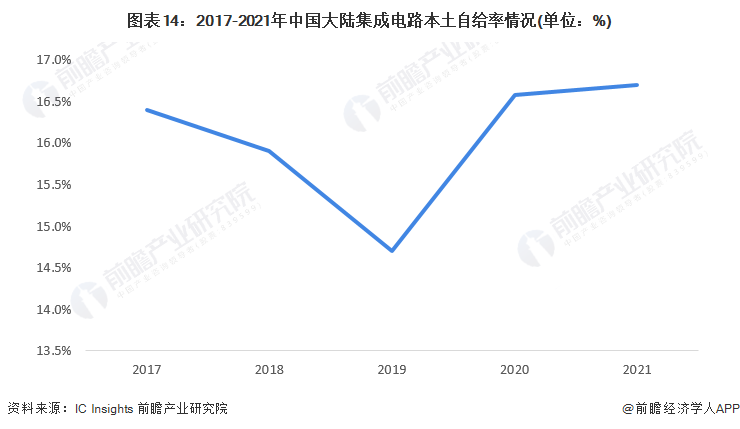

6、中國集成電路行業(yè)本土自給率仍處于較低水平

近年來,全球分工進行放緩,供應鏈出現收縮、產業(yè)布局加快重構。中國集成電路產業(yè)存在核心技術有限、自主供給能力嚴重不足等情形,需強化產業(yè)鏈上下游之間的協同合作。根據IC Insights數據,2021年國產集成電路規(guī)模占中國集成電路規(guī)模的16.7%,總體自給率仍相對較低。

行業(yè)競爭格局

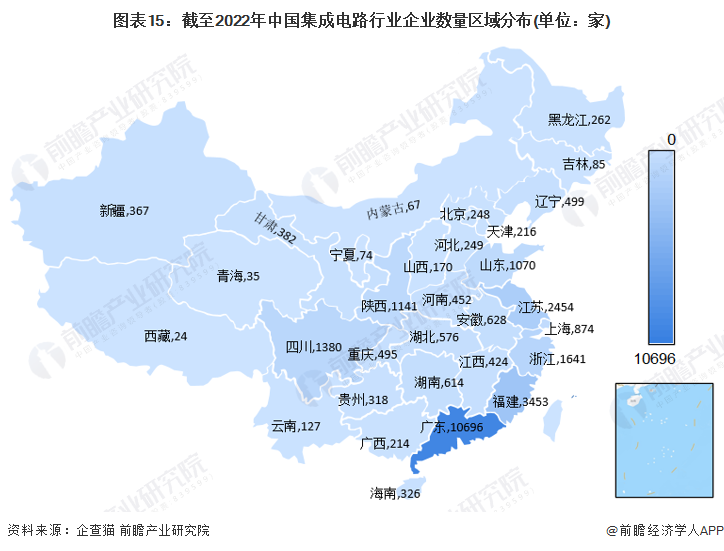

1、區(qū)域競爭格局:廣東省集成電路企業(yè)數量全國領先

根據中國企業(yè)數據庫企查貓,目前中國集成電路行業(yè)企業(yè)主要分布在廣東、福建和江蘇等地。截至2022年7月26日,廣東共有集成電路企業(yè)10696家,全國領先;福建共有集成電路企業(yè)3453家;江蘇共有集成電路企業(yè)2454家。

2、企業(yè)競爭格局:環(huán)節(jié)不同巨頭各異

(1)中國集成電路設計--韋爾股份實力更強

根據芯謀研究數據顯示,2021年,中國前10大Fabless公司的營收總額為148億美元,同比增長33%;進入中國前十大Fabless公司的門檻需超8億美元。目前,我國集成電路設計企業(yè)競爭實力較強的主要有韋爾股份、安世半導體、華大半導體、紫光展銳、長江存儲、中興微電子、兆易創(chuàng)新、格科微、智芯微電子、長鑫存儲等。

(2)中國集成電路制造--臺積電TSMC實力更強

2021年全球專屬晶圓代工廠TOP10榜單,根據總部所在地劃分,前十大專屬晶圓代工公司中,中國大陸有兩家(中芯國際SMIC、華虹集團HuaHong),且占據了第四和第五的位置;中國臺灣有五家(臺積電TSMC、聯電UMC、力積電Powerchip、世界先進VIS、穩(wěn)懋WIN),其中,臺積電TSMC以3449億元的營業(yè)收入高居全球榜首。

(3)中國集成電路封測--長電科技實力更強

集成電路封測是中國大陸發(fā)展最完善的板塊,技術能力與國際先進水平比較接近。近年來,國內封測龍頭企業(yè)通過自主研發(fā)和并購重組,在先進封裝領域正逐漸縮小同國際先進企業(yè)的技術差距。2021年,中國大陸本土封測企業(yè)排名前十的分別為長電科技、通富微電、華天科技、沛頓科技、華潤封裝、寧波甬矽、蘇州晶方、頎中科技、紫光宏茂、新匯成。

行業(yè)發(fā)展前景及趨勢預測

1、區(qū)域發(fā)展趨勢和技術發(fā)展趨勢

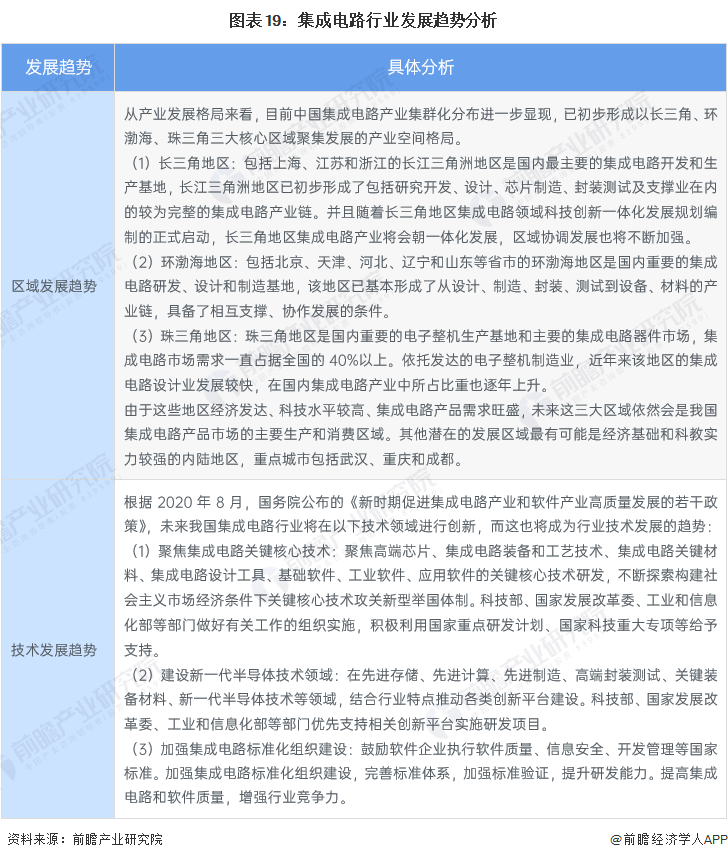

從產業(yè)發(fā)展格局來看,目前中國集成電路產業(yè)集群化分布進一步顯現,已初步形成以長三角、環(huán)渤海、珠三角三大核心區(qū)域聚集發(fā)展的產業(yè)空間格局。由于這些地區(qū)經濟發(fā)達、科技水平較高、集成電路產品需求旺盛,未來這三大區(qū)域依然會是我國集成電路產品市場的主要生產和消費區(qū)域。其他潛在的發(fā)展區(qū)域最有可能是經濟基礎和科教實力較強的內陸地區(qū),重點城市包括武漢、重慶和成都。

從技術發(fā)展情況來看,根據2020年8月,國務院公布的《新時期促進集成電路產業(yè)和軟件產業(yè)高質量發(fā)展的若干政策》,未來我國集成電路行業(yè)將在集成電路關鍵核心技術、新一代半導體技術等領域進行創(chuàng)新,而這也將成為行業(yè)技術發(fā)展的趨勢。

2、2027年中國集成電路行業(yè)市場規(guī)模有望突破16384億元

根據IC Insights的預測,預計中國集成電路市場規(guī)模2020-2025年年復合增長率為9.2%,其中中國國產芯片占比預計將從2020年的15.9%提升至2025年的19.4%,綜合考慮IC Insights的預測和中國集成電路行業(yè)發(fā)展態(tài)勢,初步測算,2027年,中國集成電路市場規(guī)模約為16384億元。

更多本行業(yè)研究分析詳見前瞻產業(yè)研究院《中國集成電路(IC)行業(yè)市場前瞻與投資戰(zhàn)略規(guī)劃分析報告》,同時前瞻產業(yè)研究院還提供產業(yè)大數據、產業(yè)研究、政策研究、產業(yè)鏈咨詢、產業(yè)圖譜、產業(yè)規(guī)劃、園區(qū)規(guī)劃、產業(yè)招商引資、IPO募投可研、IPO業(yè)務與技術撰寫、IPO工作底稿咨詢等解決方案。

更多深度行業(yè)分析盡在【前瞻經濟學人APP】,還可以與500+經濟學家/資深行業(yè)研究員交流互動。

前瞻產業(yè)研究院 - 深度報告 REPORTS

本報告前瞻性、適時性地對集成電路(IC)行業(yè)的發(fā)展背景、供需情況、市場規(guī)模、競爭格局等行業(yè)現狀進行分析,并結合多年來集成電路(IC)行業(yè)發(fā)展軌跡及實踐經驗,對集成...

如在招股說明書、公司年度報告中引用本篇文章數據,請聯系前瞻產業(yè)研究院,聯系電話:400-068-7188。

前瞻經濟學人

專注于中國各行業(yè)市場分析、未來發(fā)展趨勢等。掃一掃立即關注。