預(yù)見2022:《2022年中國植物提取物行業(yè)全景圖譜》(附市場現(xiàn)狀、競爭格局和發(fā)展趨勢等)

植物提取物行業(yè)主要上市公司:博瑞生物(872404.NQ)、康隆生物(872213.NQ)、華康生物(870480.NQ)、岳達(dá)生物(834891.NQ)、天然谷(833760.NQ)、歐康醫(yī)藥(833230.NQ)、紅星藥業(yè)(832045.NQ)、康恩貝(600572.SH)、晨光生物(300138.SZ)、萊茵生物(002166.SZ)、海正藥業(yè)(600267)

本文核心數(shù)據(jù):中國植物提取物政策、進(jìn)出口數(shù)據(jù)、市場份額、市場集中度等數(shù)據(jù)

行業(yè)概況

1、定義

植物提取物是以植物為原料,按照對提取的最終產(chǎn)品的用途的需要,經(jīng)過物理化學(xué)提取分離過程,定向獲取和濃集植物中的某一種或多種有效成分,而不改變其有效結(jié)構(gòu)而形成的產(chǎn)品。植物提取物是生物醫(yī)藥的重要組成部分。

2、產(chǎn)業(yè)鏈剖析:行業(yè)受上游原材料影響大

植物提取一般以農(nóng)業(yè)勞動(dòng)密集型農(nóng)產(chǎn)品作為原料,經(jīng)過高新技術(shù)的加工,提取健康食品和藥用的原料,廣泛應(yīng)用于藥品、化妝品、保健品和食品飲料等生產(chǎn)領(lǐng)域,故行業(yè)全產(chǎn)業(yè)鏈的地區(qū)分布范圍極廣。

具體分析產(chǎn)業(yè)鏈各環(huán)節(jié)情況,植物提取物上游主要為植物原材料領(lǐng)域和植物提取物生產(chǎn)檢驗(yàn)設(shè)備,其中植物原材料領(lǐng)域直接影響植物提取物行業(yè)發(fā)展,上游成本結(jié)構(gòu)中原材料成本占比超過90%,行業(yè)發(fā)展受到原材料價(jià)格影響十分巨大,行業(yè)對上游原材料議價(jià)能力較低,當(dāng)上游植物原材料出現(xiàn)短缺或價(jià)格波動(dòng)時(shí),植物提取物行業(yè)會(huì)受到極大影響。相較而言,植物提取物行業(yè)對制取設(shè)備議價(jià)能力則相對較強(qiáng),由于植物提取物設(shè)備制造廠商較多,因此行業(yè)產(chǎn)品選擇余地較大,可選擇范圍較廣,買家優(yōu)勢較為明顯。

植物提取物是下游各行業(yè)產(chǎn)品生產(chǎn)的重要原材料,如醫(yī)藥、化妝品、食品飲料等各個(gè)行業(yè)都或多或少會(huì)使用到植物提取物,因此某一單一市場波動(dòng)對植物提取物帶來的影響較小,植物提取物對下游行業(yè)議價(jià)能力較強(qiáng)。同時(shí),隨著植物提取的范圍增多,其在下游應(yīng)用的領(lǐng)域也在不斷拓寬,而下游對植物提取物的需求則會(huì)因此提升。近年來,隨著人們對天然植物提取的關(guān)注度增加,植物提取物的市場需求或?qū)⒂瓉磔^大增長,從而對行業(yè)發(fā)展帶來較大利好。

前瞻具體分析植物提取物行業(yè)產(chǎn)業(yè)圖譜,得出植物提取物生產(chǎn)加工代表企業(yè)主要有晨光生物、萊茵生物等,下游應(yīng)用領(lǐng)域代表企業(yè)則有桂林三金、寶德生物、雙匯發(fā)展等企業(yè)。

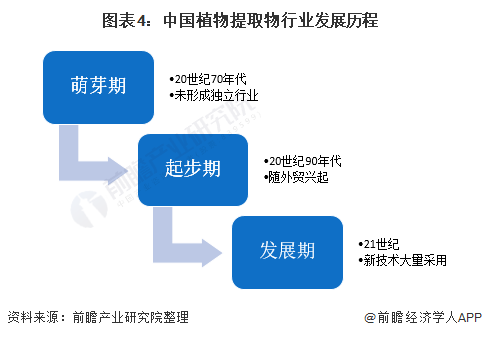

行業(yè)發(fā)展歷程:行業(yè)正處于黃金發(fā)展期

我國植物提取物行業(yè)源自傳統(tǒng)中草藥行業(yè),總體發(fā)展時(shí)間較晚。20世紀(jì)70年代,部分中藥廠開始采用機(jī)械設(shè)備提取植物成分,但僅作為生產(chǎn)的一個(gè)環(huán)節(jié),未形成獨(dú)立的行業(yè);隨著國際“回歸 自然潮”的興起和我國對外貿(mào)易的興起,上世紀(jì)90年代,我國植物提取物行業(yè)進(jìn)入起步期;到21世紀(jì),隨著更先進(jìn)的植物提取物技術(shù)如酶法提取、超聲提取、超臨界提取、膜分離技術(shù)、微波萃取等技術(shù)采用,植物提取效率得到極大提升,我國的植物提取物行業(yè)進(jìn)入黃金發(fā)展期。

行業(yè)政策背景

植物提取物作為大健康產(chǎn)品原料,被廣泛應(yīng)用于保健食品、原料藥等與公眾營養(yǎng)健康息息相關(guān)的行業(yè),近年來,出于提升國民身體素質(zhì)的目的,國家政府針對保健食品、原料藥品等領(lǐng)域出臺(tái)了多項(xiàng)政策,也促進(jìn)植提行業(yè)的規(guī)范發(fā)展。

行業(yè)發(fā)展現(xiàn)狀

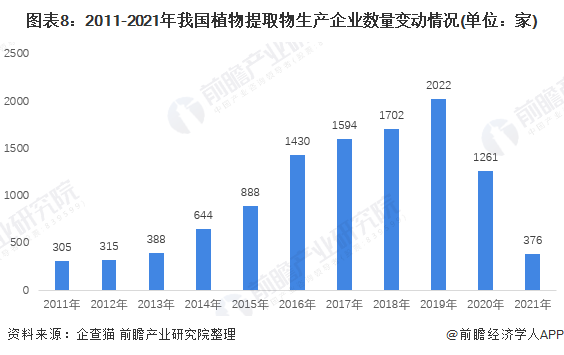

1、受新冠疫情影響行業(yè)入局者有所減少

截至2021年,我國植物提取物生產(chǎn)存續(xù)和在業(yè)企業(yè)數(shù)量合計(jì)10144家,新注冊企業(yè)數(shù)量在2011-2019年呈現(xiàn)逐年上升趨勢,2020年受疫情影響,注冊企業(yè)數(shù)量有所下降,僅為1261家,同比下降37.63%。

2、對外貿(mào)易情況分析

——受疫情影響首次出現(xiàn)進(jìn)口下降

據(jù)中國海關(guān)數(shù)據(jù)顯示,2010-2019年我國植物提取物行業(yè)進(jìn)口額始終呈逐年增長態(tài)勢,2020年受疫情影響較大,植物提取物進(jìn)口總額7.7億美元,同比下降9.31%。

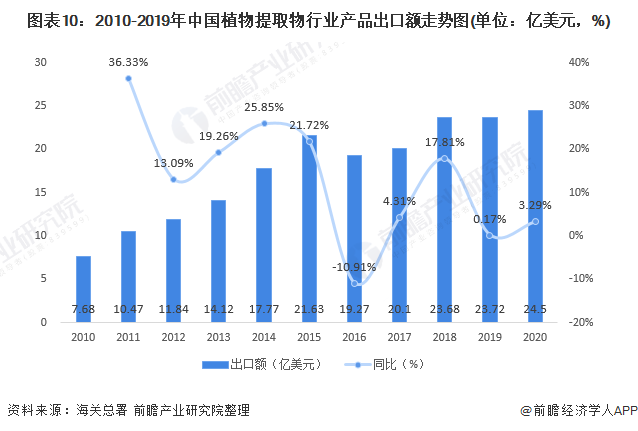

——出口整體呈波動(dòng)增長趨勢

2010-2020年我國植物提取物行業(yè)出口額呈波動(dòng)增長態(tài)勢。其中,2010-2015年處于行業(yè)出口增長高速發(fā)展期;2015年以后,出口增速有所放緩,但仍舊保持增長勢頭。2019年,我國植物提取物行業(yè)出口額達(dá)23.72億美元,同比增長0.2%。2020年,我國植物提取物出口總額24.5億美元,同比增長3.29%。

3、行業(yè)投融資熱情高漲

IT桔子數(shù)據(jù)顯示,截至2021年9月,中國的植物提取產(chǎn)業(yè)投融資筆數(shù)先升后降,投資規(guī)模則呈現(xiàn)波動(dòng)上升趨勢,2020年產(chǎn)業(yè)投資規(guī)模達(dá)到15.07億元,達(dá)到近十年來峰值。

行業(yè)競爭格局

1、區(qū)域競爭格局

截至2021年我國植物提取物注冊企業(yè)主要分布于廣東、陜西和湖南,該區(qū)域植物提取物相關(guān)企業(yè)數(shù)量分別為2974家、1412家和1338家。其次為山東省,分布數(shù)量為522家。

分析行業(yè)代表性企業(yè)分布情況,陜西省、湖南省分布上市企業(yè)較多,陜西省相關(guān)上市企業(yè)包括:藍(lán)曉科技、三達(dá)膜等植物提取物技術(shù)企業(yè),天然谷、岳達(dá)生物等植物提取物加工企業(yè);湖南省分布有康隆生物、華康生物等植提加工企業(yè)、九典制藥、九芝堂等基于自身藥品業(yè)務(wù)布局植提業(yè)務(wù)的綜合性藥企。

2、企業(yè)競爭格局

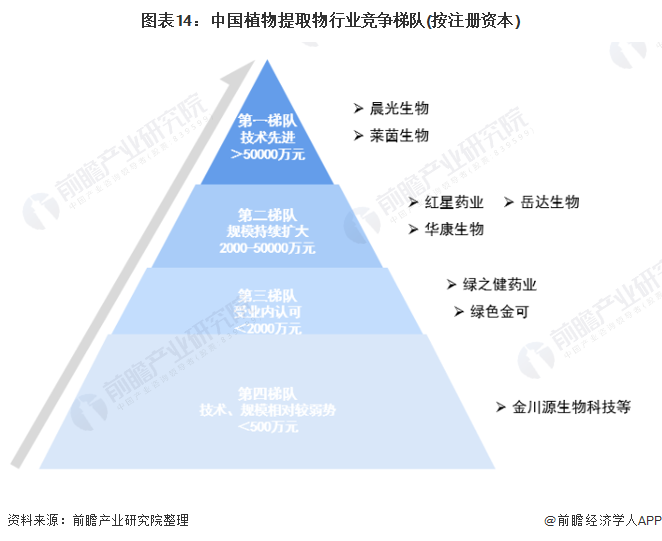

我國植物提取物企業(yè)大體上可分為四個(gè)梯隊(duì),第一梯隊(duì)包括萊茵生物、晨光生物等A股上市公司,技術(shù)先進(jìn)、規(guī)模較大、知名度高;第二梯隊(duì)包括部分新三板掛牌公司,如岳達(dá)生物等,有一定知名度、規(guī)模持續(xù)擴(kuò)大;第三梯隊(duì)包括綠色金可、驕王股份等受到業(yè)內(nèi)認(rèn)可的企業(yè),其余是相對弱勢的第四梯隊(duì)企業(yè)。

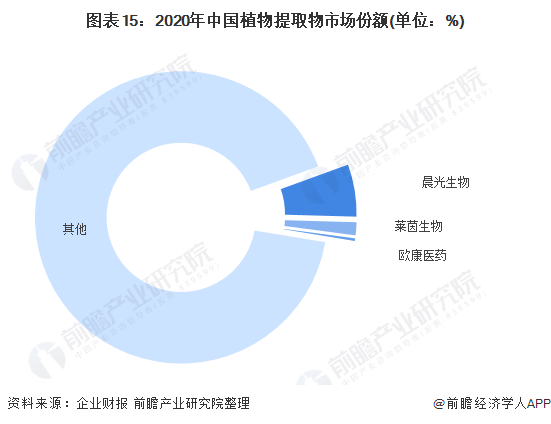

由于植物提取物細(xì)分產(chǎn)品多樣,應(yīng)用領(lǐng)域廣泛,部分細(xì)分領(lǐng)域出現(xiàn)龍頭企業(yè),如世界最大辣椒紅素生產(chǎn)商晨光生物,業(yè)內(nèi)企業(yè)多基于自身業(yè)務(wù)縱向產(chǎn)業(yè)鏈布局,故即便是植提業(yè)務(wù)競爭力較強(qiáng)企業(yè),其市占率也較低,加之業(yè)內(nèi)大部分為中小型規(guī)模企業(yè),整體市場集中度極為分散。前瞻根據(jù)營收統(tǒng)計(jì)口徑測算,得出2020年晨光生物為中國植提業(yè)務(wù)市場市占率排名第一的企業(yè),其次為萊茵生物、歐康醫(yī)藥。

基于上述行業(yè)市場份額分析市場集中度情況,得到2019-2020年中國植物提取物行業(yè)市場集中度有所上升,CR3由6.58%上升至8.16%,頭部企業(yè)競爭優(yōu)勢有所增強(qiáng)。

行業(yè)發(fā)展前景及趨勢預(yù)測

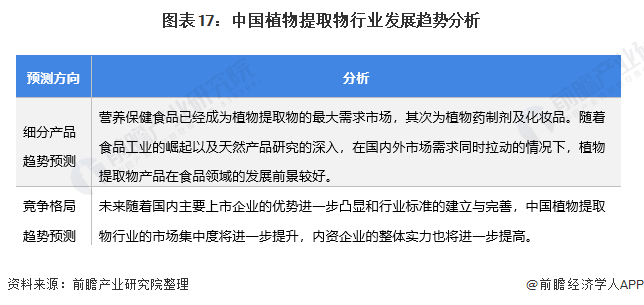

由于產(chǎn)業(yè)整體仍處于快速發(fā)展階段,具備明顯優(yōu)勢的龍頭企業(yè)尚未完成形成,前瞻結(jié)合國家相關(guān)政策以及較具代表性的企業(yè)投資動(dòng)向情況對行業(yè)未來發(fā)展趨勢進(jìn)行分析如下:

以上數(shù)據(jù)參考前瞻產(chǎn)業(yè)研究院《中國植物提取物行業(yè)市場需求預(yù)測與投資戰(zhàn)略規(guī)劃分析報(bào)告》,同時(shí)前瞻產(chǎn)業(yè)研究院還提供產(chǎn)業(yè)大數(shù)據(jù)、產(chǎn)業(yè)研究、產(chǎn)業(yè)鏈咨詢、產(chǎn)業(yè)圖譜、產(chǎn)業(yè)規(guī)劃、園區(qū)規(guī)劃、產(chǎn)業(yè)招商引資、IPO募投可研、招股說明書撰寫等解決方案。

更多深度行業(yè)分析盡在【前瞻經(jīng)濟(jì)學(xué)人APP】,還可以與500+經(jīng)濟(jì)學(xué)家/資深行業(yè)研究員交流互動(dòng)。

前瞻產(chǎn)業(yè)研究院 - 深度報(bào)告 REPORTS

本報(bào)告前瞻性、適時(shí)性地對植物提取物行業(yè)的發(fā)展背景、供需情況、市場規(guī)模、競爭格局等行業(yè)現(xiàn)狀進(jìn)行分析,并結(jié)合多年來植物提取物行業(yè)發(fā)展軌跡及實(shí)踐經(jīng)驗(yàn),對植物提取物行...

如在招股說明書、公司年度報(bào)告中引用本篇文章數(shù)據(jù),請聯(lián)系前瞻產(chǎn)業(yè)研究院,聯(lián)系電話:400-068-7188。

品牌、內(nèi)容合作請點(diǎn)這里:尋求合作 ››

前瞻經(jīng)濟(jì)學(xué)人

專注于中國各行業(yè)市場分析、未來發(fā)展趨勢等。掃一掃立即關(guān)注。

前瞻產(chǎn)業(yè)研究院

中國產(chǎn)業(yè)咨詢領(lǐng)導(dǎo)者,專業(yè)提供產(chǎn)業(yè)規(guī)劃、產(chǎn)業(yè)申報(bào)、產(chǎn)業(yè)升級(jí)轉(zhuǎn)型、產(chǎn)業(yè)園區(qū)規(guī)劃、可行性報(bào)告等領(lǐng)域解決方案,掃一掃關(guān)注。相關(guān)閱讀RELEVANT

-

預(yù)見2024:《2024年中國大氣污染防治設(shè)備行業(yè)全景圖譜》(附市場現(xiàn)狀、競爭格局和發(fā)展趨勢等)

-

預(yù)見2024:《2024年中國汽車后市場行業(yè)全景圖譜》(附市場現(xiàn)狀、競爭格局和發(fā)展趨勢等)

-

預(yù)見2024:《2024年中國海運(yùn)行業(yè)全景圖譜》(附市場現(xiàn)狀、競爭格局和發(fā)展趨勢等)

-

預(yù)見2025:《2025年中國新能源汽車行業(yè)全景圖譜》(附市場現(xiàn)狀、競爭格局和發(fā)展趨勢等)

-

預(yù)見2024:《2024年中國咖啡機(jī)行業(yè)全景圖譜》(附市場現(xiàn)狀、競爭格局和發(fā)展趨勢等)

-

預(yù)見2025:《2025年中國水泥行業(yè)全景圖譜》(附市場現(xiàn)狀、競爭格局和發(fā)展趨勢等)