【行業(yè)深度】洞察2024:中國血液凈化耗材行業(yè)競爭格局及市場份額(附競爭派系、入場進(jìn)程等)

行業(yè)主要上市公司:威高血凈(擬上市);寶萊特;山外山;三鑫醫(yī)療;維力醫(yī)療;天益醫(yī)療;健帆生物

本文核心數(shù)據(jù):血液凈化耗材競爭格局;血液凈化耗材產(chǎn)品布局;血液凈化耗材波特五力等

1、中國血液凈化耗材行業(yè)競爭派系

依據(jù)血液凈化耗材不同細(xì)分領(lǐng)域,可將血液凈化耗材企業(yè)劃分為多個(gè)派系,各派系間競爭激烈程度有所不同,其中,血液透析耗材市場競爭較為激烈,市場參與企業(yè)數(shù)量眾多,尤其是血液透析耗材中的血液灌流器、透析器兩類產(chǎn)品競爭尤為激烈;此外,血漿置換材料市場競爭相對激烈。

具體來看,血液透析耗材不僅面臨著國內(nèi)企業(yè)的激烈競爭,還面臨著進(jìn)口品牌的巨大沖擊。從品類布局來看,費(fèi)森尤斯尼普洛、貝朗等進(jìn)口企業(yè)在血液透析耗材領(lǐng)域?qū)崿F(xiàn)全品類布局,國內(nèi)市場如威高血凈、寶萊特、山外山也均實(shí)現(xiàn)了在血液透析耗材領(lǐng)域的全品類布局。

2、中國血液凈化耗材行業(yè)競爭者入場進(jìn)程

從血液凈化耗材行業(yè)競爭者入場進(jìn)程來看,我國血液凈化耗材企業(yè)成立時(shí)間主要集中在1997-2005年之間,競爭者之間注冊資本規(guī)模差異相對較大。其中,健帆生物成立時(shí)間較早,注冊資本規(guī)模較大。

注:橫軸表示成立年份,縱軸表示注冊資本大小,氣泡大小表示產(chǎn)品布局廣度

3、中國血液凈化耗材行業(yè)產(chǎn)品布局

近年來中國血液凈化耗材行業(yè)發(fā)展平穩(wěn),歷年新注冊企業(yè)數(shù)量波動(dòng)。目前,國內(nèi)布局血液凈化耗材的企業(yè)數(shù)量較多,涌現(xiàn)了一批先進(jìn)企業(yè)。隨著國內(nèi)廠家技術(shù)水平的不斷加強(qiáng),先進(jìn)企業(yè)逐漸突破生產(chǎn)和技術(shù)壁壘,進(jìn)口替代程度在不斷提升,進(jìn)口替代速度進(jìn)一步加快。

從產(chǎn)業(yè)布局來看,寶萊特、威高血凈血液凈化耗材產(chǎn)品布局較為完善,進(jìn)行了全產(chǎn)品系列布局;山外山、威高血凈、三鑫醫(yī)療、健帆生物、康盛生物、百合醫(yī)療也基本完成全產(chǎn)品系列布局。部分企業(yè)采取重點(diǎn)產(chǎn)品布局路線,進(jìn)行單一或少量產(chǎn)品布局,如健帆生物重點(diǎn)布局在血液灌流器產(chǎn)品,市場占有率較高,天津陽權(quán)、紫波高科、廊坊愛爾也均重點(diǎn)布局血液灌流器產(chǎn)品;維力醫(yī)療重點(diǎn)布局血液凈化體外循環(huán)管路產(chǎn)品;佩尼醫(yī)療重點(diǎn)布局聚醚砜血液透析器產(chǎn)品;富生醫(yī)療/腎友達(dá)重點(diǎn)布局透析粉/液。

注:依據(jù)企業(yè)官網(wǎng)、公報(bào)中公布的重要產(chǎn)品繪制,滿分為★★★★★★

4、中國血液凈化耗材行業(yè)競爭格局

——產(chǎn)銷對比:威高血凈產(chǎn)銷量較高

從血液凈化耗材生產(chǎn)銷售情況看,威高血凈產(chǎn)銷量較高,2022年,威高血凈產(chǎn)銷量達(dá)600萬支/萬套以上,2023年上半年產(chǎn)量達(dá)3557.1萬支/萬套,銷量達(dá)2962.57萬支/萬套;其次為天益醫(yī)療,產(chǎn)銷量達(dá)2000萬套以上。

注:僅統(tǒng)計(jì)公開數(shù)據(jù)

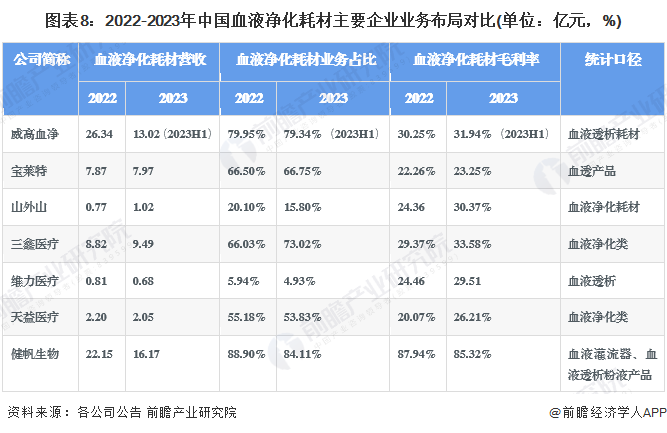

——業(yè)務(wù)對比:威高血凈業(yè)務(wù)規(guī)模領(lǐng)先

從業(yè)務(wù)布局來看,威高血凈血液凈化耗材營收規(guī)模較大,2022年達(dá)26.34億元,2023年上半年達(dá)13.02億元;健帆生物緊隨其后,2022年?duì)I收規(guī)模超22億元,2023年?duì)I收規(guī)模超16億元;其它上市企業(yè)營收規(guī)模相對較小。從毛利率來看,健帆生物主要聚焦于血液灌流器產(chǎn)品,盈利能力較強(qiáng),毛利率水平高達(dá)85%以上;其它企業(yè)血液凈化耗材產(chǎn)品毛利率集中在20%-35%之間。

注:僅統(tǒng)計(jì)公開數(shù)據(jù)

據(jù)Eshare醫(yī)械匯測算,2022 年中國血液凈化類高值醫(yī)用耗材市場規(guī)模約為160億元。2023年,中國血液凈化耗材市場規(guī)模約達(dá)180億元。結(jié)合我國血液凈化耗材市場規(guī)模,2022年,威高血凈血液凈化耗材市場份額約達(dá)16%,位居第一;健帆生物市場份額約達(dá)14%,位居第二。

注:威高血凈未公布2023年全年數(shù)據(jù) ,2023年市占率依據(jù)威高血凈2023年上半年相關(guān)業(yè)務(wù)營收計(jì)算

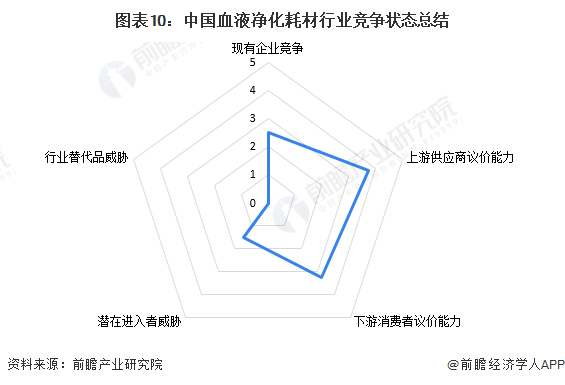

5、中國血液凈化耗材行業(yè)競爭狀態(tài)總結(jié)

從五力競爭模型角度分析,從競爭情況看,行業(yè)市場結(jié)構(gòu)為低集中競爭型,表明市場壟斷程度不高,廠商數(shù)量較多;從潛在進(jìn)入者威脅來看,雖然我國血液凈化耗材行業(yè)市場需求空間持續(xù)擴(kuò)大,但行業(yè)進(jìn)入壁壘較高,現(xiàn)有企業(yè)的市場優(yōu)勢明顯。綜合判斷,血液凈化耗材行業(yè)新進(jìn)入者威脅較小;從替代品威脅來看,血液凈化耗材是終末期腎病(ESRD)或腎衰疾病治療的剛需產(chǎn)品,患者每周需要接受2-3次的終身血液透析治療,行業(yè)不存在替代品威脅;從上游議價(jià)能力來看,因在高端材料領(lǐng)域,技術(shù)突破難度大,對外依賴程度高,因此高端材料市場主要為賣方市場;此外在血液凈化高值耗材領(lǐng)域,技術(shù)壁壘較高,因此供應(yīng)商前向一體化能力較弱;從下游議價(jià)能力來看,隨著中國ESRD患者人數(shù)逐年增長,血液凈化耗材市場需求空間持續(xù)擴(kuò)大,但由于政府“帶量采購”的推進(jìn),購買者議價(jià)能力增強(qiáng)。

綜合以上分析,我國血液凈化耗材行業(yè)競爭狀態(tài)總結(jié)如下:

更多本行業(yè)研究分析詳見前瞻產(chǎn)業(yè)研究院《中國血液凈化耗材行業(yè)市場前瞻與投資戰(zhàn)略規(guī)劃分析報(bào)告》。

同時(shí)前瞻產(chǎn)業(yè)研究院還提供產(chǎn)業(yè)大數(shù)據(jù)、產(chǎn)業(yè)研究報(bào)告、產(chǎn)業(yè)規(guī)劃、園區(qū)規(guī)劃、產(chǎn)業(yè)招商、產(chǎn)業(yè)圖譜、智慧招商系統(tǒng)、行業(yè)地位證明、IPO咨詢/募投可研、專精特新小巨人申報(bào)、十五五規(guī)劃等解決方案。如需轉(zhuǎn)載引用本篇文章內(nèi)容,請注明資料來源(前瞻產(chǎn)業(yè)研究院)。

更多深度行業(yè)分析盡在【前瞻經(jīng)濟(jì)學(xué)人APP】,還可以與500+經(jīng)濟(jì)學(xué)家/資深行業(yè)研究員交流互動(dòng)。更多企業(yè)數(shù)據(jù)、企業(yè)資訊、企業(yè)發(fā)展情況盡在【企查貓APP】,性價(jià)比最高功能最全的企業(yè)查詢平臺(tái)。

前瞻產(chǎn)業(yè)研究院 - 深度報(bào)告 REPORTS

本報(bào)告前瞻性、適時(shí)性地對血液凈化耗材行業(yè)的發(fā)展背景、供需情況、市場規(guī)模、競爭格局等行業(yè)現(xiàn)狀進(jìn)行分析,并結(jié)合多年來血液凈化耗材行業(yè)發(fā)展軌跡及實(shí)踐經(jīng)驗(yàn),對血液凈化...

如在招股說明書、公司年度報(bào)告中引用本篇文章數(shù)據(jù),請聯(lián)系前瞻產(chǎn)業(yè)研究院,聯(lián)系電話:400-068-7188。

前瞻經(jīng)濟(jì)學(xué)人

專注于中國各行業(yè)市場分析、未來發(fā)展趨勢等。掃一掃立即關(guān)注。