中國眾籌行業(yè)主要模式及存在問題分析

2008年以來,美國著名眾籌平臺IndieGoGo和Kickstarter相繼上線,眾籌模式引起了廣泛關注。眾籌成為繼P2P之后的又一互聯(lián)網(wǎng)金融創(chuàng)新,對傳統(tǒng)融資模式產(chǎn)生了巨大沖擊。不過興起時間較短,至今僅有不到10年的發(fā)展史,但低成本、低門檻等十分適合中小微企業(yè)發(fā)展的特點還是吸引了政府的不斷關注。

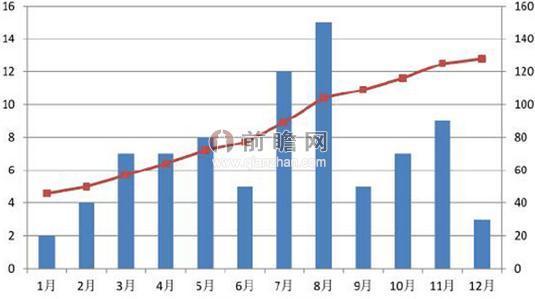

我國眾籌行業(yè)雖然興起時間較晚,行業(yè)監(jiān)管也并不完善,但發(fā)展勢頭卻十分強勁。根據(jù)前瞻產(chǎn)業(yè)研究院發(fā)布的《2016-2021年中國眾籌行業(yè)市場前瞻與投資戰(zhàn)略規(guī)劃分析報告》顯示,截至2014年底,我國共有128家眾籌平臺,其中15家主要眾籌平臺成功完成籌資的項目。

2014年我國眾籌平臺數(shù)量走勢(單位:家)

資料來源:前瞻產(chǎn)業(yè)研究院整理

眾籌行業(yè)的蓬勃發(fā)展給初創(chuàng)企業(yè)帶來了福音,較低的融資成本、豐富的從融資平臺、較高的融資效率無一不吸引著中小企業(yè)的眼球。但由于目前對籌行業(yè)的監(jiān)管政策并不完善,我國互聯(lián)網(wǎng)金融行業(yè)的發(fā)展土壤也并不夠“滋潤”,真正能夠憑借眾籌平臺融資并長足發(fā)展的企業(yè)為數(shù)不多。其次,眾籌平臺發(fā)展模式并不成熟,對于待融資項目的風險審核機制也不夠完善,許多項目做足表面功夫但并沒有現(xiàn)實意義,對于投資者來說較為常見的風險隱患。

前瞻產(chǎn)業(yè)研究院預計,到2025年,全球發(fā)展中國家眾籌投資將達到960億美元,中國則有望達到近500億美元,其中70%以上將是股權眾籌融資。

一、眾籌的主要模式

目前我國眾籌融資模式主要有門戶網(wǎng)站+眾籌網(wǎng)站、農(nóng)業(yè)+眾籌、傳統(tǒng)服務業(yè)+眾籌、藝術行為+眾籌等四種模式。其中門戶網(wǎng)站+眾籌網(wǎng)站模式有利于為雙方導入彼此人氣,增強用戶黏度。

而農(nóng)業(yè)+眾籌模式僅能針對小部分高端用戶,具體合作模式仍需探討。農(nóng)產(chǎn)品具有生產(chǎn)周期較長、客單價較低、保值期短、產(chǎn)品滯后性強等特性,此外,農(nóng)產(chǎn)品生長過程中種植戶還需承受災害風險和市場風險。

目前的眾籌模式,對農(nóng)產(chǎn)品來說,只能走高端小眾的路線,用戶一起湊錢買平時市場里難以窺見的產(chǎn)品,或者是一些精品蔬菜水果等,生產(chǎn)基地想通過“以銷定產(chǎn)”模式來銷售自己的高端產(chǎn)品,通過眾籌還是行不通的。

農(nóng)業(yè)+眾籌的流程

資料來源:前瞻產(chǎn)業(yè)研究院整理

傳統(tǒng)服務業(yè)+眾籌模式將促進產(chǎn)業(yè)融合,提高用戶便利度。如眾籌模式與汽車租賃行業(yè)的結(jié)合,有效的環(huán)節(jié)了該行業(yè)的發(fā)展困局,促使了互聯(lián)網(wǎng)與汽車服務的融合。最后,藝術行為+眾籌模式的出現(xiàn),加速了藝術家夢想實現(xiàn),使藝術更加平民化。

二、眾籌行業(yè)存在問題

首先,股權眾籌模式自身存在的問題。一是股權眾籌的投后管理和退出機制不完善。目前我國的眾籌法律體系還不完善,在一個項目有眾多股東的背景下,采用代持或者有限合伙的方式退出還是其他方式退出,如果項目運營獲益,不同的退出方式面臨不同的稅收問題,在目前我國公司法制度體系下,股權眾籌的退出是目前該模式面臨的最大挑戰(zhàn)。

二是“領投+跟投”制度提高了風控難度。目前我國股權眾籌平臺的“領投+跟投”制度,主要指領投人投資項目募資金額10%-25%并參與管理,其他投資款由跟投入提供。該制度目前存在的問題是,領投人雖有足夠的經(jīng)濟實力投資項目,但對項目所屬行業(yè)的熟悉程度較低,同時欠缺項目管理的專業(yè)能力,在項目投后管理的專業(yè)度和投入程度是其他跟投人最為擔憂的。此外,該制度造就了眾多股東,股東隊伍龐大,平均股份額均較低,溝通效率低、觀點協(xié)調(diào)成本高,一系列因素提高了項目的運營風險。

其次,股權眾籌平臺存在的問題。一是平臺數(shù)量多,發(fā)展呈“兩極化”。中小企業(yè)的融資需求穩(wěn)中有升,股權眾籌平臺數(shù)量將增加。雖然平臺數(shù)量不斷增多,但通過股權眾籌成功的項目數(shù)量卻并沒有隨之快速增加。隨著眾籌模式發(fā)展,越來越多的中小企業(yè)會選擇該類融資渠道,而目前的股權眾籌平臺數(shù)量遠不能滿足企業(yè)的融資需求,平臺數(shù)量增加的同時,平臺兩極化發(fā)展也將進一步加劇。

二是平臺創(chuàng)始人背景水平良莠不齊。國內(nèi)眾多股權眾籌網(wǎng)站的創(chuàng)始人中,部分是擁有十余年金融工作經(jīng)驗的金融類合作團隊,有的是擁有互聯(lián)網(wǎng)技術、欠缺金融工作經(jīng)驗的個人。個人為創(chuàng)始人的股權眾籌平臺,項目運營及退出均無法實現(xiàn)規(guī)范管理,項目風控鏈條閉塞,投資人收益無法保障,平臺持久運營受到質(zhì)疑。

此外,個人作為平臺創(chuàng)始人的網(wǎng)站,易進行虛假廣告宣傳及產(chǎn)品炒作,在未被法律允許的情況下,開辦各項金融業(yè)務,對項目無法進行充分的信息披露和風險揭示,對投資者以直接或間接的方式承諾收益,誤導用戶。

如在招股說明書、公司年度報告中引用本篇文章數(shù)據(jù),請聯(lián)系前瞻產(chǎn)業(yè)研究院,聯(lián)系電話:400-068-7188。

前瞻經(jīng)濟學人

專注于中國各行業(yè)市場分析、未來發(fā)展趨勢等。掃一掃立即關注。